Selic em 11,75%: Estratégias para Rendimentos e Oportunidades de Investimento

Investir na Renda Fixa em Meio às Mudanças na Taxa Selic: Avaliação e Perspectivas

A recente redução da taxa básica de juros, a Selic, para 11,75% ao ano, marcou o quarto corte consecutivo de 0,50 ponto percentual. Contudo, especialistas concordam que a renda fixa ainda mantém sua atratividade no cenário econômico brasileiro. Neste artigo, exploraremos as implicações desse novo patamar da Selic, analisando o rendimento de aplicações e oferecendo orientações sobre onde investir.

Rendimento em Foco: Levantamento Revela Cenário da Renda Fixa

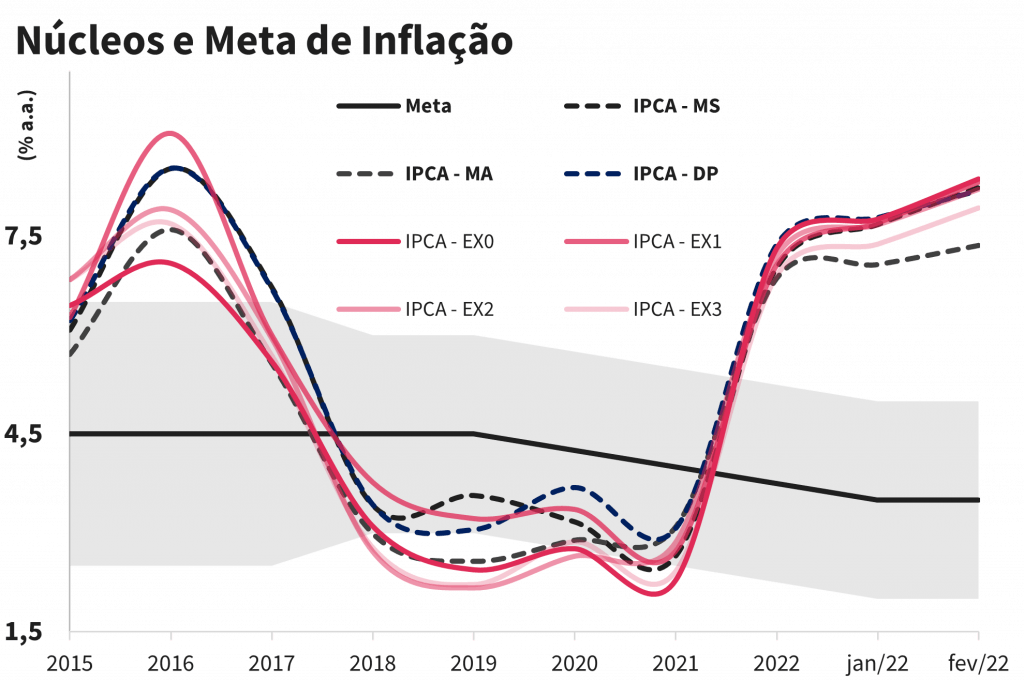

Um levantamento realizado pelo portal MoneYou, a pedido do InvestNews, destaca como a nova taxa de 11,75% ao ano impacta o rendimento dos principais investimentos de referência no período anual e mensal. A análise leva em consideração a inflação projetada para os próximos 12 meses, conforme indicado pelo Boletim Focus do Banco Central.

Renda Fixa Continua Atraente: Entendendo o Cenário

Especialistas concordam que, mesmo com a tendência de redução da Selic, a renda fixa permanece como uma opção atrativa para investidores brasileiros. O economista Jason Vieira destaca que, devido à elevada taxa básica de juros no Brasil e à desaceleração da inflação, a remuneração oferecida ainda é significativa. O juro real, representado pela diferença entre a Selic e a inflação, continua alto, mantendo a rentabilidade na renda fixa.

Onde Investir na Renda Fixa: Estratégias e Recomendações

Mesmo diante desse cenário favorável, é crucial analisar as opções disponíveis para aproveitar ao máximo os benefícios da renda fixa. Vieira destaca os títulos públicos do governo federal como uma escolha sólida, enquanto a poupança é desaconselhada. O analista Rodrigo Cohen sugere ativos atrelados à inflação, como o IPCA, como uma opção interessante, ressaltando que os títulos prefixados podem ser mais vantajosos em momentos específicos.

Avaliação Específica: Escolhendo entre Prefixados e Pós-fixados

Caio Canez de Castro, especialista em mercado de capitais, acredita que os ativos pós-fixados atrelados aos Certificados de Depósito Interbancário (CDI) são atraentes para o curto prazo. Ele argumenta que os ativos prefixados, principalmente para o longo prazo, já refletem boa parte da queda esperada na Selic. A preferência por ativos atrelados ao IPCA varia, sendo considerados menos atrativos no momento.

Renda Variável em Destaque: Oportunidades na Bolsa e Fundos Imobiliários

Além da renda fixa, os especialistas consultados veem oportunidades crescentes na renda variável. A bolsa de valores e os fundos imobiliários são apontados como atrativos, mesmo com a competição com a renda fixa. Rodrigo Cohen destaca a importância de considerar essas opções, ressaltando que nunca é tarde para explorar investimentos na bolsa.

Mesmo com os cortes na Selic, a renda fixa permanece como uma opção atrativa para investidores brasileiros. O momento exige cuidado na escolha dos ativos, com destaque para títulos públicos e ativos atrelados à inflação. Além disso, a renda variável surge como uma alternativa interessante, sinalizando a importância de diversificar as estratégias de investimento.

Fonte: InvestNews, MoneYou, Boletim Focus do Banco Central, Entrevistas com Especialistas